磨底期如何度过?底部区间的基金投资姿势-环球快播报

2023-10-26 09:36:11来源:中国经济网

来源:富国基金

投资与人生都是一场修行,80%的时间在耕耘、在蓄势、在等待、在煎熬,最终穿越低谷、跨过高山,重重考验后才能享受那20%时长的收获。

自2021年2月股票市场行情见顶以来,便开始了一路的震荡调整,今日上证指数再度突破大多数人心理的关键点位3000点。3000点意味着什么?市场究竟何时见底?投资又该何去何从?

(一)3000点的A股意味着什么?

01盈利层面,隐含3%的盈利增长,低估现实

3000点是大多数人的主观心理关键点位,而聚焦于客观、理性的股票定价公式,如果分别以2022年4月、2022年10月为底线假设,按照公式推导,当前的市场点位隐含的盈利预期仅为3%。而实际上,当前市场一致预期为7%左右,或低估现实。

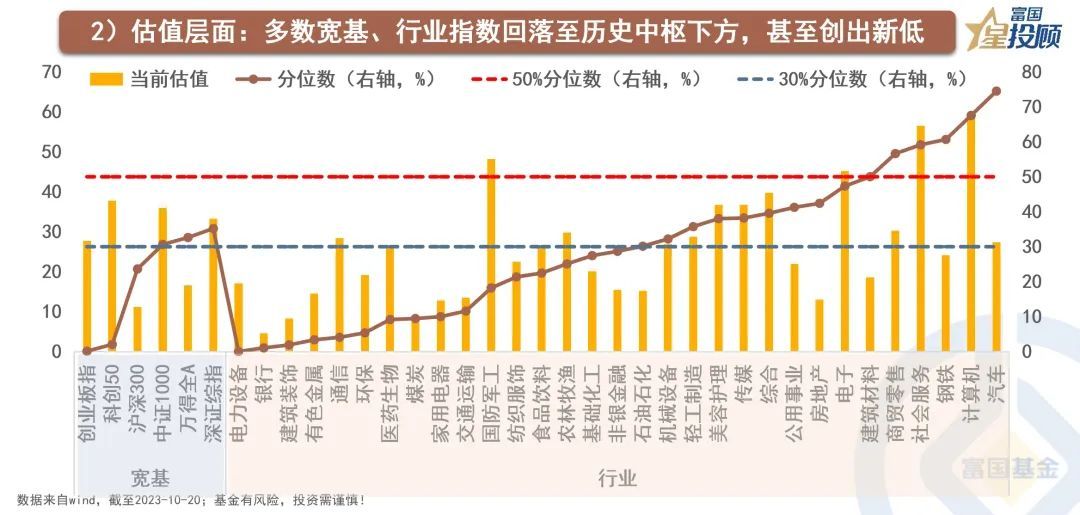

02估值层面:多数宽基、行业指数回落至历史中枢下方,甚至创出新低

典型的宽基指数,如沪深300、中证1000、万得全A估值分位数均回落至历史分位数35%以下,创业板指估值基本是回落至底部。行业层面,84%的行业估值回落至历史中枢下方,52%的行业比历史上70%的时间便宜。

03情绪层面:股权风险溢价触及历史极值点,隐含极致悲观情绪

股权风险溢价是常用的衡量市场情绪的指标,当这个数值越高意味着市场情绪越悲观。当前上证指数股权风险溢价已经向上突破2倍标准差,接近2005年以来每一轮熊市的顶点,显现了背后极致悲观的情绪。

04体验层面:当前处于中短期维度体验最差时刻

如果说市场像一个钟摆,在极度悲观与乐观之间往复运动,那么“混合基金指数持有回报率”可以作为钟摆上的指针。这一数据目前指向的时期,无一不是短期、中期投资者体验极差的时刻,比肩于2008年金融危机时的市场。但从历史来看,把时间稍微拉长一点,每一轮极差体验后,往往是开创新一轮牛市的初期。

(二)磨底期如何度过?

01回溯历史5轮磨底之路,过程不会一蹴而就

2005年以来,市场基本经历了五轮牛熊转换。每一次底部不会一蹴而就,市场会沿着“政策底”→“市场底”→“经济底”的路径推进。在每一次底部区域,市场都会产生在当时感觉完全无法解决的中长期悲观问题。但历史一次次证明,很多时候这种情绪往往是在一定问题的基础上受到“线性外推”影响被严重放大。一旦短期盈利开始持续性上行,市场开始回暖,“惯性思维”也会随之瓦解。历史不会重复,但大多时候压着同一韵脚。

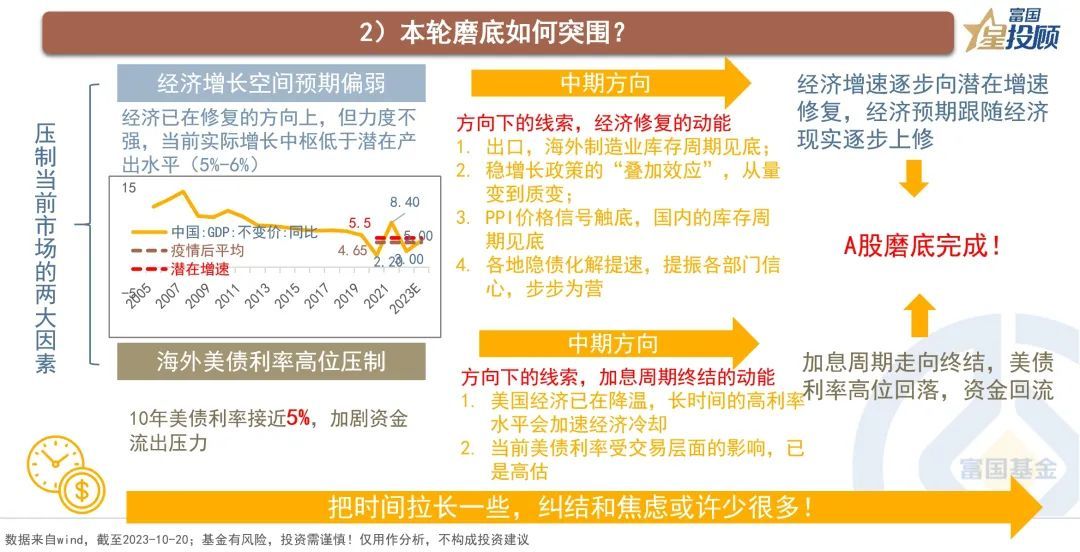

02本轮磨底:把时间拉长一些,纠结和焦虑或许少一些

困扰当前A股主要是两大因素:国内而言,相比于经济已处于修复的方向,市场更关心修复的高度和持续性,市场期待更多经济修复的线索和证据。

但事实上,很多积极的变化正在发生:

①出口,海外制造业库存周期见底,9月出口增速已超预期收窄;②稳增长政策的“叠加效应”,从量变到质变;

③国内PPI价格信号触底,叠加国内的库存周期见底,有望进一步牵动基本面改善;

④各地隐债化解提速,提振各部门信心,步步为营。

此外,要实现2035年目标的翻一番,则2021-2035年十五年年均复合增长率不能低于4.73%,底线思维下对政策的期待或相对乐观。

海外而言,10年美债利率接近5%,对新兴市场造成阶段性压力。5%的背后是美国经济韧性,同时也是交易行为的放大。一方面,美国经济已在降温,长时间的高利率水平会加速经济冷却。另一方面,交易行为具有一定的对称性。

中期视角来看,国内经济和PPI在相对低位,未来会逐步往上走;海外无风险利率在相对高位,未来会逐步往下走。只是这一过程的实现路径短期具有不确定性。

(三)底部区间基金的投资姿势

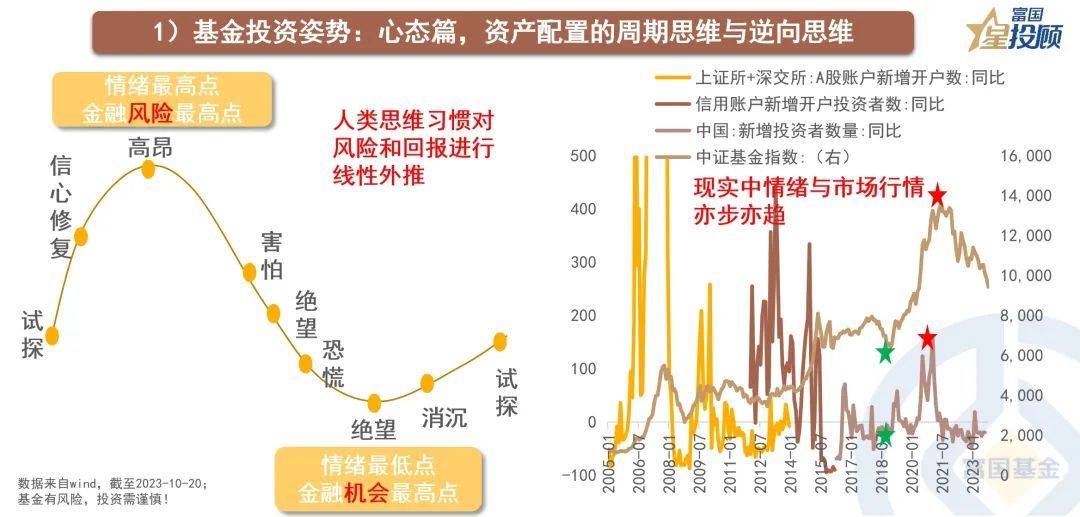

01心态篇:认识资产配置的周期思维与逆向思维

当市场位于底部区间的时候,空气中都会弥漫着悲观,投资者的体感风险很高,心理压力也很大。

但事实上,这一位置的真实风险往往较低,甚至是新一轮投资者回报的起点。

当市场开始过热的时候,市场情绪高昂,觉得上升的趋势一定会持续,投资者的体感风险很低,但事实上,真实风险往往较高,见顶回落就在不远处。

这种现象背后是情绪的线性外推,但事实往往不是线性的。需要逐步认识并拥有资产配置的周期思维和逆向思维,永远比别人多想一步。

02

心态篇:即使买在前期高点也不要失去信心

聚焦于当前的市场,或许不少投资者朋友买在了2021年2月的高点,当前或是持有体验的至暗时刻,也请不要失去信心。

通过统计发现,过去即使买在五轮偏股混合型基金指数“历史高点”时刻,当新一轮机会来临时,均得以解套。

背后则在于中证混合基金走势过程是曲折的,但方向是光明的。绘出了一条顶部不断创新高,底部阶段性低点不断上台阶的净值曲线。只是,当下需要付诸一定的时间成本。

03

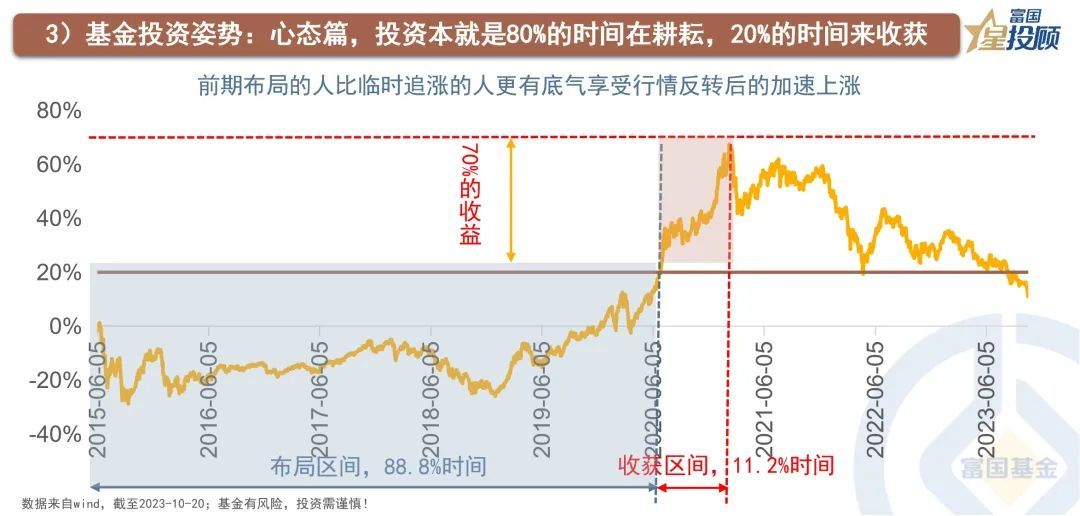

心态篇:基金投资的收益是非线性的

统计2015年6月以来的混合基金指数表现,会发现,基本是80%以上的时间在等待和煎熬,剩余不到20%的时间在收获。

而行情演绎到后期往往是加速上涨的趋势,敢于在底部布局的人拥有更厚的安全垫,也拥有比临时追涨的人更多的底气,最终享受行情反转后的加速上涨。

04

心态篇,底部总担心入场早一步?

关于择时的想象总是美好的,但现实却往往是骨感的。数据显示,在2010年以来的3351个交易日,猜中涨幅最大的5天、10天、20天、30天的概率分别只有0.1%、0.3%、0.6%、0.9%,如此小的概率,可能次次命中吗?

更为重要的是,若是错过了,收益率会大幅下降。因此,保持在场很重要!更何况3000点的A股进一步压低了机会成本。磨底反转期更容易不经意间出现大涨!

05

策略篇:低估值区域往往是基金布局的黄金期

回溯历史,当估值与当前相仿的时刻进行投资布局,无论从收益的空间还是收益的概率来看,往往会取得不错的结果。

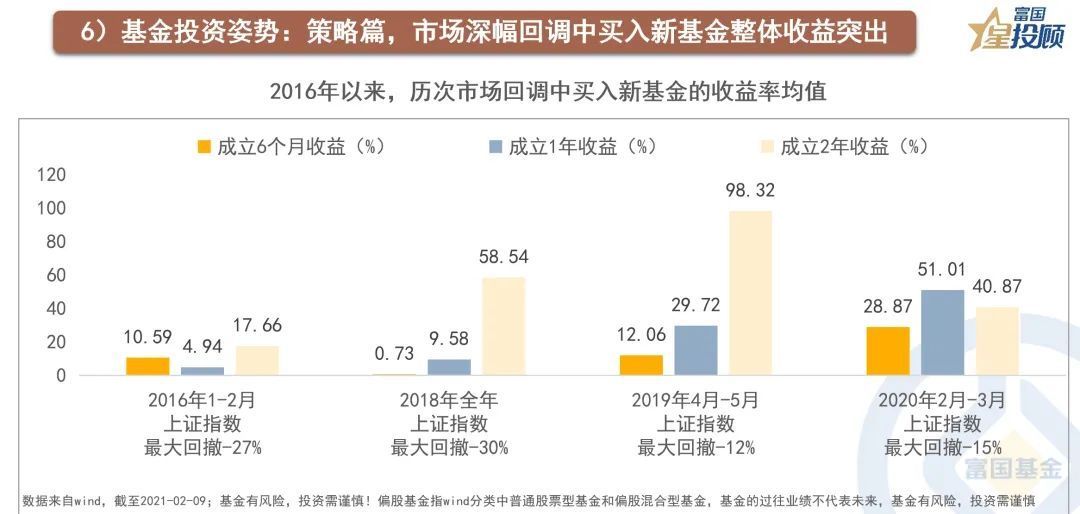

06

策略篇:市场深幅回调中买入新基金整体收益突出

基金经理在市场低迷之际,更容易买到“被错杀”的好公司,对于投资者而言,若此时买入基金,拉长时间看,持有收益及体验都相当不错。

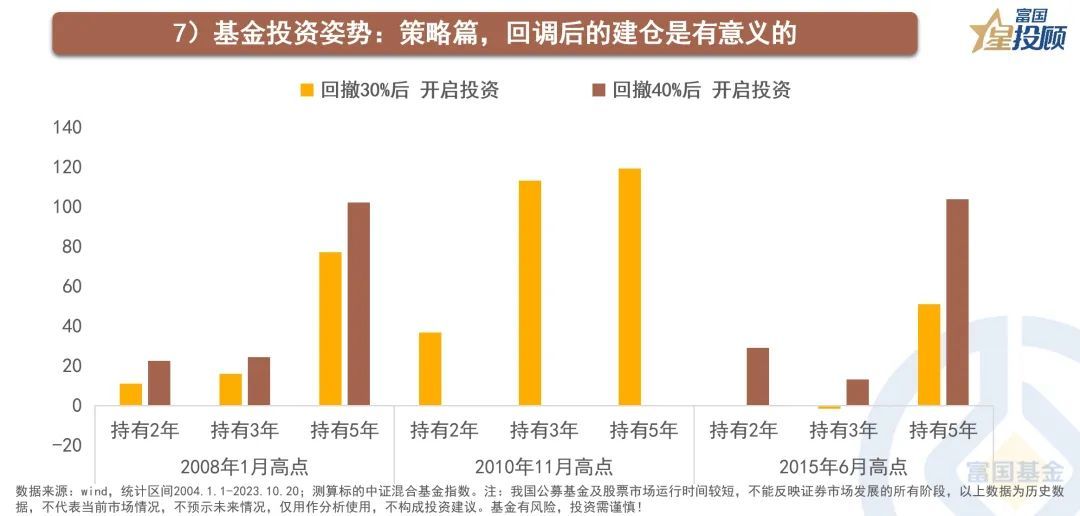

07

策略篇:回调后的建仓是有意义的

自2021年2月高点以来,本轮调整幅度已超过30%。回溯历史,当从高点回撤30%后开始投资,往往都取得了不错的结果。

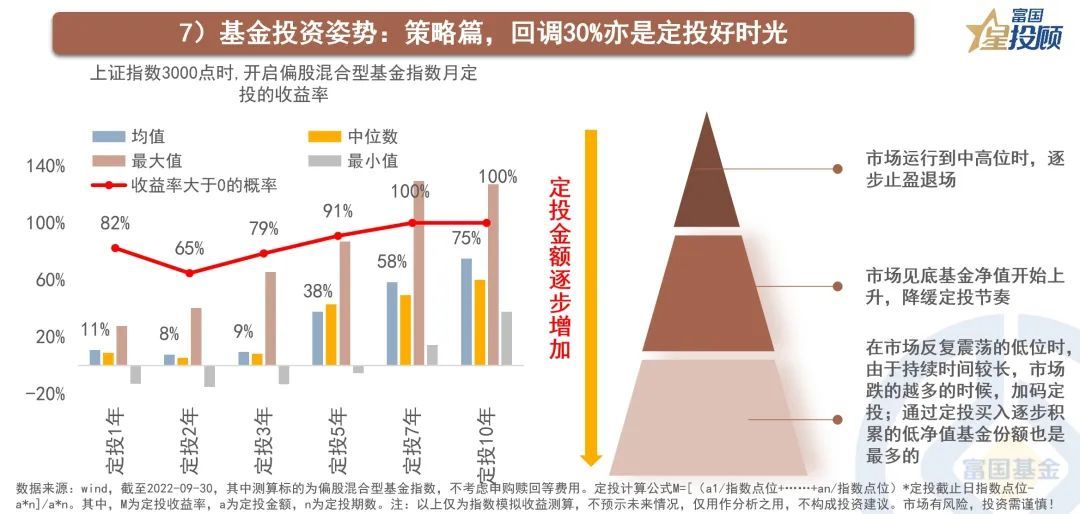

08

策略篇:市场底部亦是定投好时光

定投对于大多数人而言,是一个非常不错的工具,而市场底部的定投更是,它可以帮助普通投资者解决2个问题:一是,想布局而不敢逆势布局的心态。

定投,是分批买入,步步为营的策略更容易在心态上被接受;二是,从盈利的定投模式来看,底部定投就是在画微笑曲线的左边,这是一个积极积累低位筹码的过程。而未来一旦市场价格高于平均持仓,即可获利。

责任编辑:hnmd004

- 磨底期如何度过?底部区间的基金投资姿势-2023-10-26

- 西平县召开迎接省政府2023年度安全生产和2023-10-25

- 驻马店市第二十小学开展“中华民族一家亲 2023-10-25

- 南阳法院创新开展“巡回审判”已十年 天天2023-10-25

- 桐柏县法院诉前调解两起涉企纠纷案件2023-10-25

- 河南省内乡县大力发展蜜蜂产业 赋能乡村振2023-10-25

- 遂平县阳丰镇各村开展四级网格培训会暨表彰2023-10-25

- 驻马店开发区城市管理局:开展油烟整治 让2023-10-25

- 【世界热闻】西平县宋集中心学校举行主题教2023-10-25

- 西平县重渠小学开展“我的学校我进言”主2023-10-25

- 今日精选:信阳市平桥区深入开展危险化学品2023-10-25

- 全球报道:固始中燃:燃气入户安全检查 2023-10-25

- 信阳羊山新区学子荣获2023年世界机器人大2023-10-25

- “影视+文旅”开辟产业融合新“赛道” 2023-10-25

- 固始:法治教育进校园 平安护学警相伴-2023-10-25

- 西平县师灵镇重阳节开展打击整治养老诈骗2023-10-25

- 南阳市宛城区:高铁新城拔节生长_焦点讯息2023-10-25

- 信阳市浉河区游河乡:九九重阳日 浓浓敬2023-10-25

- 当前简讯:邓州法院多措并举推进营商环境工2023-10-25

- 罗山县楠杆镇:情暖金秋叙乡情 孝善敬老2023-10-25

- 邓州法院推进主题教育 助力支部建设2023-10-25

- 环球今头条!南阳市宛城法院召开决战四季度2023-10-25

- 信阳市举办第一届青少年机器人竞赛培训交2023-10-25

- 今日精选:内乡法院:院长带队执行 切实维2023-10-25

- 华机展·东莞,报名抽遥遥领先2023-10-25

- “普通女生”苦练五载迎来“开挂人生”_天2023-10-25

- 唆使、诱导保险代理人进行违背诚信义务活动2023-10-25

- 全球热点评!为患者“拼一次”(平行病历)2023-10-25

- 第81届世界科幻大会闭幕 深挖成都“科幻之2023-10-25

- 环球即时:他发明脚踏帮残疾玩家圆“英雄梦2023-10-25